Resulta paradójico que en un país donde casi el 90% de los mayores de 65 años cuenta con una vivienda en propiedad haya jubilados con una pensión pública insuficiente para mantener el nivel de vida anterior al retiro. «España es un país con viudos con pisos muy grandes y rentas muy pequeñas», advertía el pasado marzo el director general de Economía y Estadística del Banco de España, Óscar Arce. Consciente del problema, el supervisor bancario nacional se ha pronunciado en favor de fórmulas que ayuden a reforzar la previsión individual de los ciudadanos ante el reto que supone la mayor longevidad y una de ellas es la hipoteca inversa, que permite transformar la riqueza inmobiliaria en capacidad de consumo.

Resulta paradójico que en un país donde casi el 90% de los mayores de 65 años cuenta con una vivienda en propiedad haya jubilados con una pensión pública insuficiente para mantener el nivel de vida anterior al retiro. «España es un país con viudos con pisos muy grandes y rentas muy pequeñas», advertía el pasado marzo el director general de Economía y Estadística del Banco de España, Óscar Arce. Consciente del problema, el supervisor bancario nacional se ha pronunciado en favor de fórmulas que ayuden a reforzar la previsión individual de los ciudadanos ante el reto que supone la mayor longevidad y una de ellas es la hipoteca inversa, que permite transformar la riqueza inmobiliaria en capacidad de consumo.

Este producto está dirigido a personas mayores de 65 años que tengan una vivienda en propiedad valorada a partir de 150.000 euros y que vivan en poblaciones de más de 45.000 habitantes. El cliente recibe un porcentaje del valor de la casa, en torno al 30%, de una sola vez o en forma de mensualidades vitalicias manteniendo la propiedad y el uso de la vivienda.

La obligación de devolver el préstamo (capital más intereses) no puede exigirse por Ley al titular, solo a sus herederos, a los que se suele dar un año para que decidan cómo hacerlo. Pueden liquidar la deuda con su propio dinero y quedarse con la vivienda, suscribir una nueva hipoteca para ir pagando la deuda o vender la vivienda, devolver lo prestado y quedarse con la diferencia.

Gran desconocida

De origen anglosajón, esta figura lleva regulada en España desde 2007, aunque su comercialización todavía es marginal. El desconocimiento en torno a esta alternativa –solo un 12% de los mayores de 65 años ha oído hablar de ella–, el temor a que los hijos adopten una posición negativa respecto a su contratación y el componente herencia son algunos de los factores que frenan su impulso, según la Fundación de Estudios Financieros. A ello hay que sumar que antes de 2013 los bancos que sí la ofrecían obligaban a suscribir un seguro de rentas vitalicias diferidas –el asegurado percibe una renta a partir de la finalización del plazo acordado hasta su fallecimiento– que muchos clientes no querían contratar por los elevados costes que implicaba.

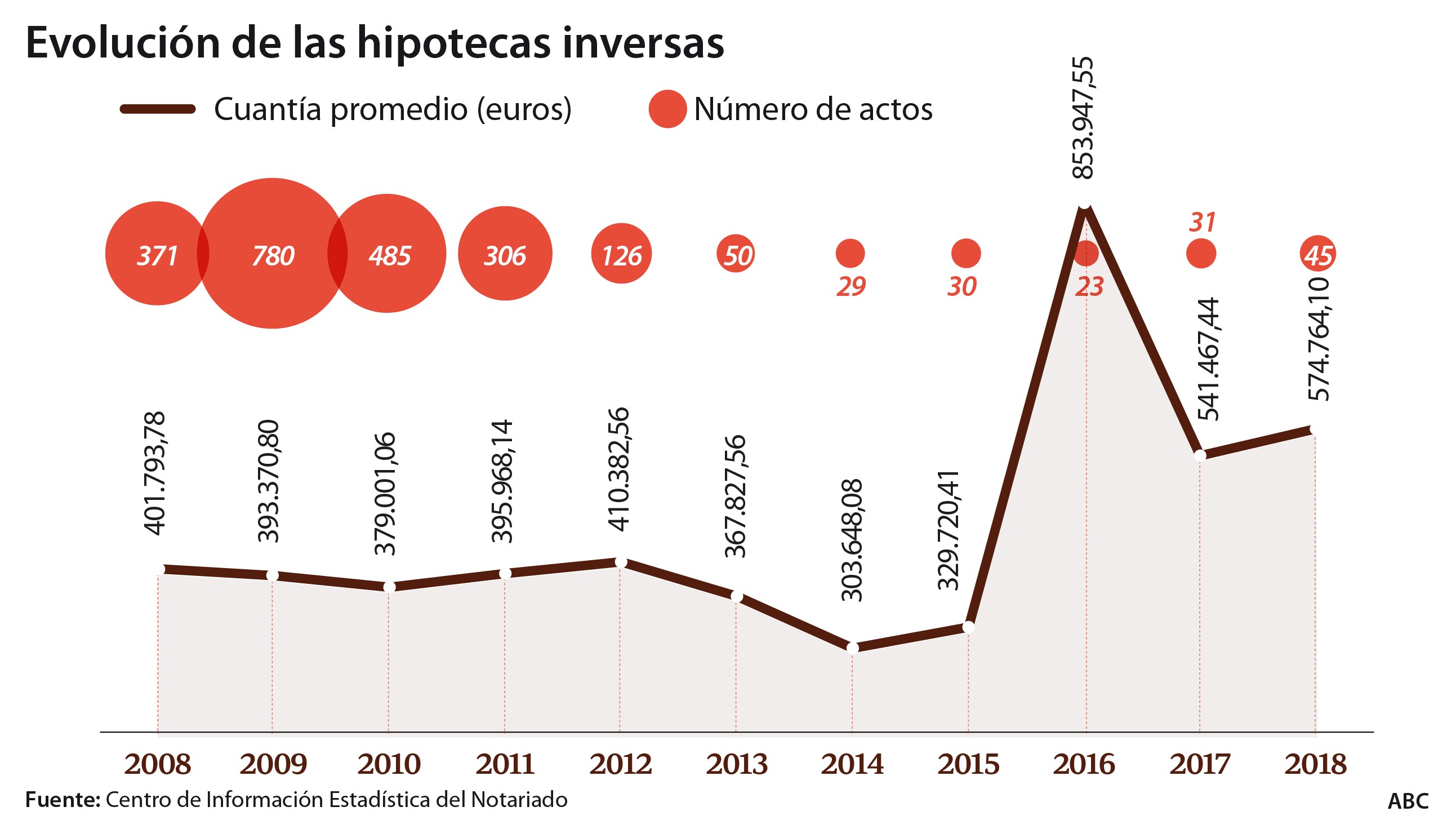

El ejercicio en el que más operaciones se registraron fue 2009, con 780, seguido de 2010, con 485 contratos firmados. En 2018, último dato disponible, solo se formalizaron 45 actos, con una cuantía promedio de 574.764 euros, según el Centro de Información Estadística del Notariado. Sin embargo, hay operadores que confían en que 2020 será el año de despegue del producto.

«España va a tener que resolver de alguna manera el asunto de las pensiones, que muchas veces no llegan para vivir como se vivía cuando se trabajaba. Hay un enorme parque de viviendas que ya están pagadas y la hipoteca inversa es una manera de recuperar parte de esa inversión conservando la propiedad», apuntan desde Agencia Negociadora, que, desde el último trimestre del año pasado, comercializa la hipoteca inversa de Caser Seguros.

El año en el que más hipotecas inversas se firmaron en España fue 2009, con 780 operaciones

«El aumento de la esperanza de vida y el alto porcentaje de personas que tienen vivienda en propiedad en España parece indicar que la hipoteca inversa puede ser una buena opción para organizar la financiación de la jubilación», señala Nuria López, directora de Clientes y Producto, Particulares Vida y Pensiones de la aseguradora.

La Asociación de Usuarios Financieros (Asufin) dice que es un «producto complejo» y desde la Organización de Consumidores y Usuarios (Ocu) alertan de que «únicamente puede ser útil para quien no tenga más remedio que hacer líquida una inversión como la vivienda, y pretenda mientras tanto disfrutar de ella íntegramente» e inciden en que «puede ser más interesante que los herederos paguen esa renta directamente a los propietarios, pues les saldrá más barato».

Ángel Cominges, consejero delegado de Óptima Mayores, firma española de asesoramiento independiente especializada en este producto, recalca que «la legislación es clara y proteccionista para el cliente». Esta compañía ofrece la hipoteca inversa gracias a la alianza suscrita en la segunda mitad de 2018 con el banco portugués BNI Europe. En 2019 formalizó operaciones por un valor de más de 30 millones de euros, el máximo que podía comercializar ese año según el acuerdo que tenía vigente con la entidad financiera.

Este producto permite transformar la riqueza inmobiliaria en capacidad de consumo

Cominges recuerda que los mayores de 65 años en España acumulan un ahorro de 600.000 millones de euros en vivienda frente a los 120.000 ahorrados en planes de pensiones por el total de la población. «Hay pensionistas que están malvendiendo pudiendo vivir bien si utilizasen su casa para obtener liquidez sin perder la propiedad», sentencia.

Pero lo cierto es que el sector asegurador no se anima a promover este producto: tan solo Caser lo comercializa y algunas compañías del Grupo Catalana Occidente cuentan con él en su oferta de soluciones aseguradoras, aunque la demanda por parte de los clientes es escasa. Fuentes del Grupo aseguran que lo tienen disponible únicamente para satisfacer necesidades concretas de un perfil de cliente muy específico.

La presidenta de la patronal aseguradora Unespa, Pilar González de Frutos, planteó recientemente en unas jornadas sectoriales una revisión de la guía de acceso a la hipoteca inversa, que varias compañías de seguros quieren comercializar.

Riesgo reputacional

Por su parte, los principales bancos de España recelan de este producto y actualmente ninguno lo ofrece. Desde Banco Santander, que lanzó en noviembre una gama de productos y servicios para los clientes que superen los 65 años, reconocen que lo están estudiando, pero que a día de hoy no tienen ninguna decisión tomada ni esperan que lo esté a corto plazo.

Desde Caixabank aseguran que tienen un proyecto muy embrionario de estudio, pero prefieren no pronunciarse hasta que no tengan las conclusiones de dicho estudio. Para Sabadell no es una prioridad en este momento. Bankia no tiene previsto comercializarlas a corto-medio plazo, al igual que Liberbank, mientras que en BBVA se limitan a decir que dejaron de venderlas en 2012 porque no eran demandadas por sus clientes.

Fuentes del sector bancario defienden que es una alternativa muy útil, pero piden que se refuerce la seguridad jurídica para evitar que los herederos reclamen con el argumento de que los titulares actuaron sin saber bien lo que firmaban.

Y es que, tras el escándalo de las cláusulas suelo o las preferentes, el sector teme que este producto pueda dañar su reputación. «La demanda no es lo suficientemente potente como para justificar asumir un riesgo que puede ser relevante entre otras cosas porque la propia regulación de la hipoteca inversa no está muy clara», comentan fuentes financieras.

Source: ABC