A finales de octubre, Goldman Sachs identificaba a Sabadell como el banco español con más potencial alcista en una operación corporativa, según un informe en el que se examinaban todas las combinaciones posibles entre 29 bancos de la zona euro. El informe de Goldman Sachs incorporaba el componente de fusiones y adquisiciones en los precios objetivos de cada entidad, combinando su metodología con el marco del departamento de M&A de la firma. Y en su análisis, los bancos con cambios más significativos en su precio objetivo eran Sabadell (+34%), CaixaBank (+29%), Société Générale (+17%) y Banco BPM (+9%).

A finales de octubre, Goldman Sachs identificaba a Sabadell como el banco español con más potencial alcista en una operación corporativa, según un informe en el que se examinaban todas las combinaciones posibles entre 29 bancos de la zona euro. El informe de Goldman Sachs incorporaba el componente de fusiones y adquisiciones en los precios objetivos de cada entidad, combinando su metodología con el marco del departamento de M&A de la firma. Y en su análisis, los bancos con cambios más significativos en su precio objetivo eran Sabadell (+34%), CaixaBank (+29%), Société Générale (+17%) y Banco BPM (+9%).

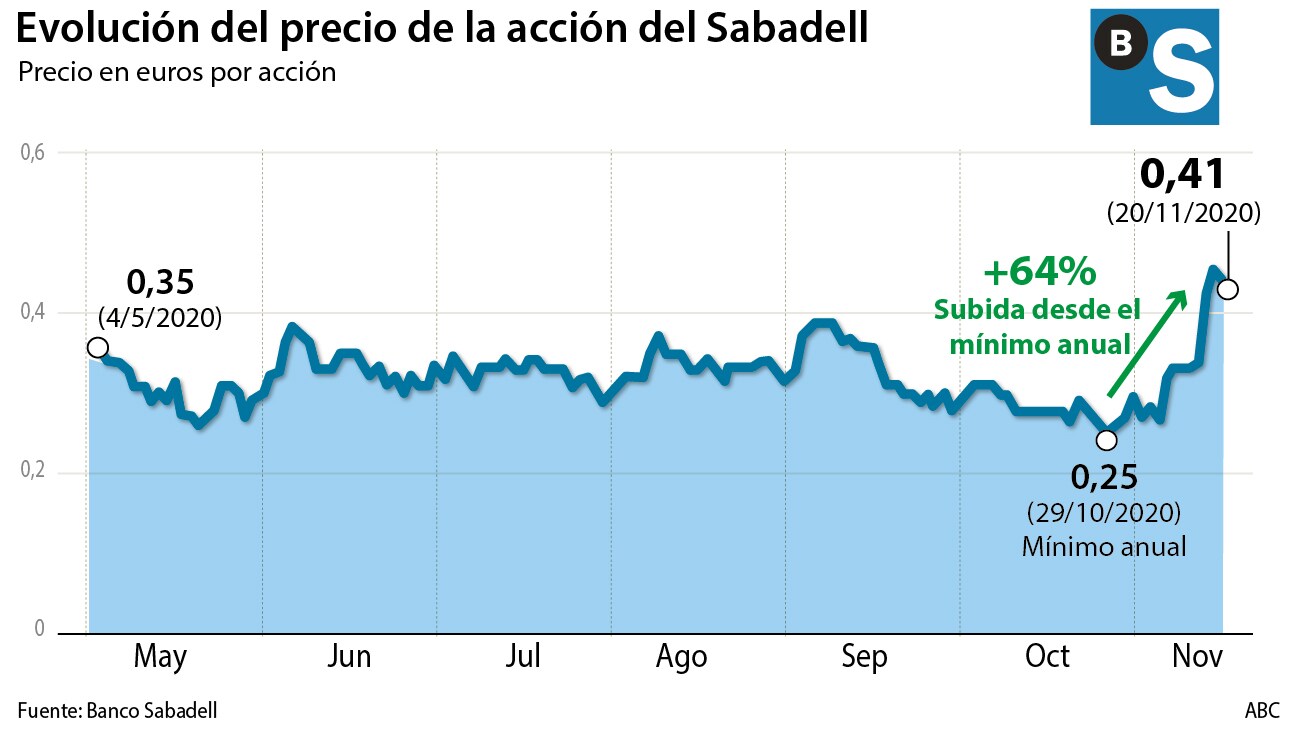

La profecía alcista se cumplía esta semana, en la que la entidad ha sido protagonista absoluta en los mercados. El pasado lunes, BBVA anunciaba la venta de su filial en EE.UU. por 9.700 millones de euros, y ese mismo día ambas entidades confirmaban ante la CNMV las negociaciones para una fusión. Esa jornada, los inversores celebraban el movimiento impulsando los títulos de Sabadell un 24,59%, el mayor avance del Ibex. Los de BBVA repuntaban un 15,25%, la segunda mayor subida del selectivo. Tras las correcciones y recogidas de beneficios, las acciones de Sabadell cerraban la semana a 0,41 euros, lo que se traduce en un incremento del 64% respecto a los mínimos anuales, tocados el jueves 29 de octubre: 0,25 euros.

Al igual que el grueso del Ibex, las acciones de Sabadell ya habían comenzado su remontada al calor de las buenas noticias sobre la vacuna de Pfizer. Las negociaciones con BBVA daban alas a un repunte que muchos analistas ya anticipaban dado el bajo precio de los títulos. Un reciente informe de KBW, que revisaba el precio objetivo de los bancos españoles, fijaba el de Sabadell en 0,52 euros.

En el tercer trimestre, la entidad ganó 57 millones, un 10,9% más que en el segundo, aunque sus beneficios acumulados hasta septiembre, 203 millones, son un 74,1% inferiores a los del mismo periodo de 2019. Algunos análisis ya advirtieron que esos resultados superaban el consenso del mercado e incluían algunas luces entre las visibles sombras que acompañan al negocio bancario en este contexto de máxima incertidumbre. Un informe de Barclays destaca, por ejemplo, un dato que evidencia el descuento al que cotiza Sabadell: es el banco europeo con mayor excedente de capital máximo distribuible (MDA), al alcanzar 1,5 veces su valor en Bolsa. El MDA, uno de los parámetros más vigilados por los inversores, es el margen o colchón que las entidades tienen para pagar dividendos y cupones de los bonos.

Las cuentas del tercer trimestre sacan brillo a otros indicadores de solvencia. El ratio CET1 fully loaded, la principal medida de fortaleza financiera usada por el regulador bancario, alcanzó el 12%, 9 puntos básicos más que en el trimestre anterior. Y la ratio de liquidez se sitúo en el 206%.

A la espera de los avances en la fusión y de cómo la mejora sanitaria y macroeconómica puede impactar en el negocio y en los ratios de morosidad crediticia, el banco ya había anunciado para este último trimestre del año un plan de eficiencia y transformación digital para reducir costes que incluye un ajuste de empleo de al menos 1.800 efectivos. Los ajustes también se intensifican en TSB, su negocio en el Reino Unido, donde la entidad espera alcanzar el «break even» el año que viene.

Source: ABC